初めての確定申告手続き

皆さん、こんにちは。行政書士の國本です。

少しずつ気候も暖かくなり、過ごしやすい季節がやってきました。

年度末はもうすぐそこまで迫っており、我々バックオフィスに関わる者からすれば、期末決算手続きや、来年度の予算編成など、慌ただしく毎日が過ぎていく多忙な時期でもあります。

そしてこの時期最大のイベントの一つとしては、やはり確定申告は外せないでしょう。

実は私も今年が初めての確定申告の試みで、経理業務に長年携わってきた者として、以前より非常に関心を持っていました。

年末調整と確定申告

私はこれまで約20年間、会社員として企業に勤めてきましたので、源泉徴収と年末調整により所得税を納めてきましたが、令和4年11月の行政書士事務所の開業に伴い、確定申告をする必要がでてきました。

【源泉徴収】

個人の所得税は給与や賞与からあらかじめ、雇用主である企業が概算で徴収し、社会保険料や住民税と共に納税し(支払い)ます。

【年末調整】

年末に確定した所得税に対し、概算で徴収した所得税が多ければ還付し、少なければ追加徴収することで清算します。

【確定申告】

主にフリーランスや個人事業主は、給与所得以外の所得がある場合、2月16日から3月15日までに、税務署に前年1月1日から12月31日までの所得を申告し、納税します。

確定申告が必要な人

年間の所得金額が所得控除を上回れば、確定申告をしなければなりません。

ただし、年収2,000万円以下かつ1カ所からの給与のみであり、副業での所得が20万円以下の人など、一定の要件を満たせば確定申告をする必要はありません。

また、公的年金の受給者は、基本的に確定申告は不要ですが、年金収入が400万円を超え、その他の所得が20万円超えている場合は、確定申告が必要となりますので注意してください。

【確定申告が必要な例】

・個人事業主で年間所得が48万円以上ある

・賃貸収入などの不動産所得や、株式売却などの譲渡所得が48万円以上ある

・懸賞金などの一時所得がそれに係る経費を差し引いても50万円以上ある

・退職所得があり退職所得の受給に関する申告書を提出していない 等

一方で確定申告は不要でも、余分に納めた税金が還付されるなど、確定申告をした方が良い場合もあります。

【確定申告をした方良い例】

・事業が赤字の個人事業主

・年末調整を受けず退職した会社員

・医療費が10万円を超えている

・住宅資金を金融機関から借り入れた最初の年度

・ふるさと納税を利用した 等

確定申告による節税効果の例

令和4年度の私の所得は会社勤務による給与所得と、行政書士事務所による事業所得となりますが、事務所開業は11月ですから、もちろん事業所得は赤字です。

そこで給与所得と事業所得を相殺(損益通算といいます)することで所得が減り、結果的に所得税の節税効果が図られ、源泉徴収分が還付されることになります。

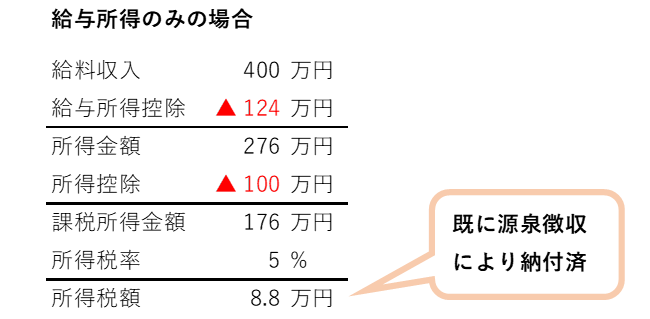

例えば、会社員としての給料が400万円あったとします。

給与所得を計算するときには、経費とみなされ一定の金額を控除することができる給与所得控除があり、400万円の給料の場合、124万円が給与所得控除にあたります。

そこからさらに、社会保険料控除や医療費控除の所得控除を差し引くことで、課税所得金額が確定されます。

ここでは所得控除を仮に100万円とすると、課税所得金額176万円が算出され、それに対する所得税率5%を乗ずることで、所得税額8.8万円を導き出すことができます。

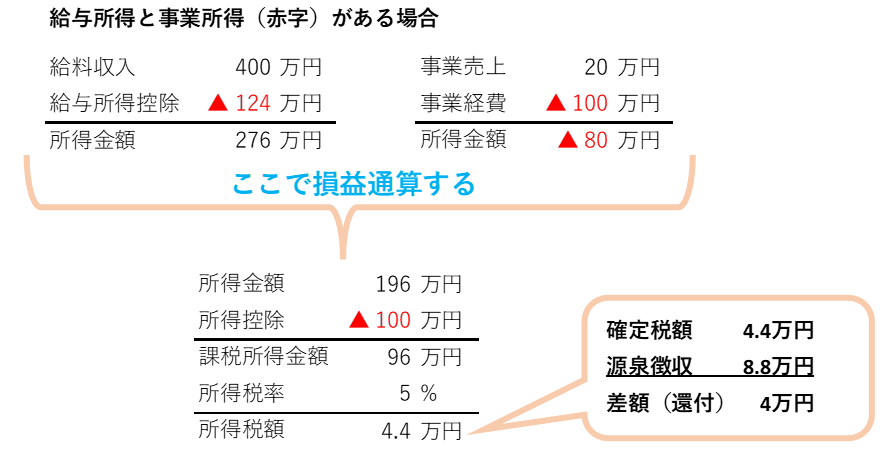

さて、それでは赤字の事業所得を考慮するとどうなるでしょうか。

事業所得としては、事業売上20万円に対し、開業資金などがかさみ事業経費は100万円あったとした場合、所得金額は差し引きのマイナス80万円となります。

ここで、先ほどの給与所得の所得金額276万円と損益通算することで、所得金額を圧縮させることができます。

所得金額が80万円圧縮されれば、課税所得金額もその分減少するので、既に源泉徴収により納付している所得税4万円が還付されるという仕組みです。

終わりに

確定申告をすることで、節税効果を期待できるケースは多々ありますが、節税対策ばかりに気を取られ、本来の目的を見失ってはいけません。

先ほどの例でいえば、4万円の節税効果の裏には、100万円の事業に付随する必要経費が発生しており、実際に現預金100万円は減っているのです。

事業が成長するための先行投資をしたに過ぎず、その分おまけで税負担が軽減したぐらいの感覚が良いかもしれません。

くれぐれも、事業に関係のない支出を経費扱いにし、脱税まがいの行為だけはしてはなりません。

また、確定申告を怠ると、無申告加算税(最大20%)や延滞税(最大14.6%)のペナルティに加え、青色申告が取り消されることもあります。

申告手続きや会計処理の方法に迷ったら、そのまま放置するのではなく、税務署や税理士に適宜相談することをお勧めします。

問題の早期解決を図り、適切な確定申告と期限内納税をすることで国民の義務を果たしましょう。

.jpg)

行政書士くにもと事務所

特定行政書士 國本 司

愛媛県松山市南江戸3丁目10-15

池田ビル103号

TEL:089-994-5782

URL:https://kunimoto-office.net/