簡単解説!相続税とその計算方法(計算前編)

前回の「簡単解説!相続税とその計算方法(概要編)」では相続税の納税義務者や申告について解説しました。

今回は、相続税の課税価格の計算方法について解説していきます。

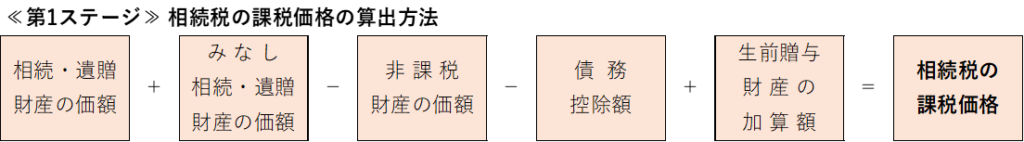

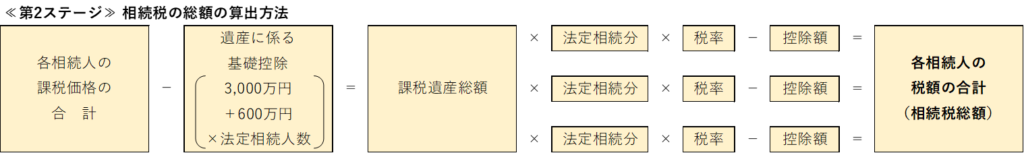

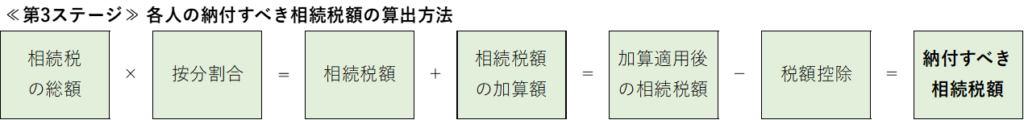

相続税の計算は大きく「各人の課税価格の計算」、「相続税の総額の計算」、「各人の納付すべき相続税の計算」の3つのステージにより構成されています。

相続税の課税価格

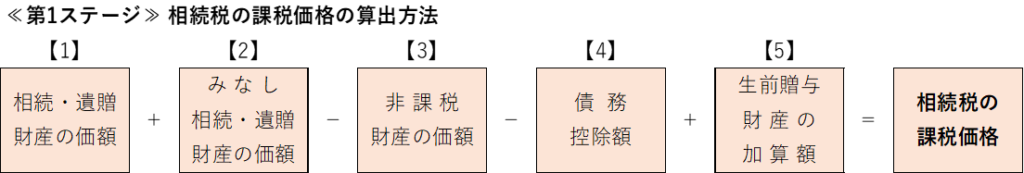

第1ステージでは、相続人(受遺者)ごとに被相続人から相続(取得)した財産を集計し、そこから非課税財産や債務を控除し、課税価格を計算します。

大まかな算出方法は上図のとおりとなりますが、それぞれ項目について補足説明していきます。

【1】相続財産

相続税の課税対処となる財産は、民法に従い相続や遺贈により取得した財産であり、金銭価値に置き換えることのできる全ての財産が対象です。

預貯金や不動産はもちろんのこと、宝石や家財一式、さらには貸付金などの債権、営業権などであっても、経済的な価値を評価することができれば相続課税財産に含まれます。

【2】みなし相続財産

被相続人が所有していた財産ではなく、被相続人の死亡に伴って、相続人が取得した財産をみなし相続財産といいます。

これらは、民法上の相続財産には該当せず、遺産分割の必要もありませんが、実質的には相続等により財産を取得したのと同様の経済効果ある場合には、非課税枠を超過した受取金額に課税されます。

課税の公平性を重視した、相続税法上のみの概念であり、具体的には以下のものが代表的な例です。

・生命保険金

被相続人の死亡により受け取った生命保険金のうち、被相続人が保険料を負担していた保険契約は相続財産とみなされ、以下の非課税枠を超過した部分には相続税が課税されることになります。

生命保険金等の非課税枠 = 500万円 × 法定相続人の数

・退職手当金

被相続人の死亡により支給された退職手当金等で、被相続人の死亡後3年以内に支給が確定しものは相続財産とみなされ、以下の非課税枠を超過した部分には相続税が課税されることになります。

退職手当金等の非課税枠 = 500万円 × 法定相続人の数

なお、相続開始時において、支給時期が到来していない未払い給与などは、本来の相続財産として課税され、みなし相続財産には含まれないので注意してください。

・生命保険契約に関する権利

被保険者が死亡していない生命保険契約でも、被相続人が負担していた保険契約は、相続財産とみなされ課税されます。

例えば、以下の保険契約で夫が死亡した場合などが該当します。

保険料を負担する人・・・夫

保険を掛けられた人・・・妻

保険金を受け取る人・・・子供

【3】非課税財産

原則として相続等で取得した全ての財産が課税対象となりますが、財産の性質や社会政策的な見地から、課税対象に適当でない財産については、非課税財産とされ課税されません。

例えば以下のような財産が該当します。

・祭祀財産

仏壇、仏具、墓地、家系図など祖先を祀るためのもの

・国等に寄付した財産

相続税の申告期限までに寄附したもの

・交通事故などの損害賠償金

交通事故等により被相続人に支払われた損害賠償金

・被相続人の生前の勤務先からの弔慰金

遺族を慰めるために支払われた弔慰金、花輪代、葬祭料など

業務上の死亡・・・給与額の半年分

業務外の死亡・・・給与額の3年分

また前述した、生命保険金および死亡退職金のうち、500万円に法定相続人の数を乗じた金額までは課税されない措置も、この限度額部分は非課税財産として扱われます。

【4】債務控除

被相続人の債務を承継または葬式費用を負担した相続人等は、取得した財産の価額からそれらを控除した財産に相続税が課税されます。

・債務

借入金(ローン)、未払税金、未払医療費

・葬式費用

通夜、通常の葬式に伴う支出

なお、遺言執行費用や相続税の申告に係る報酬など、相続開始後に発生する費用については控除できません。

あくまで控除の対象となるのは、相続開始時に被相続人が負っていた債務のうち、確実に認められるものに限られます。

【5】生前贈与の加算

相続または遺贈により財産を取得した者のうち、被相続人から相続開始前3年以内に贈与があった場合に、その贈与財産を相続財産に加算し相続税を計算します。

贈与税の基礎控除額110万円以下の贈与も加算対象となりますが、以下の場合は加算する必要はありません。

・贈与税の配偶者控除の特例内の贈与

・直系尊属から住宅取得資金の贈与を受けた場合の非課税制度内の贈与

・直系尊属から教育資金の一括贈与を受けた場合の非課税制度内の贈与

終わりに

相続税の課税価格の算出方法の各項目について、詳しく解説してきました。

それぞれの加算項目や減算項目を把握し、相続税の課税価格を正確に算出することが大切です。

次回は、具体的に事例を用いて、算出方法をご紹介いたします。

.jpg)

行政書士くにもと事務所

特定行政書士 國本 司

愛媛県松山市南江戸3丁目10-15

池田ビル103号

TEL:089-994-5782

URL:https://kunimoto-office.net/